Ngày 7 tháng 5 năm 2025, Cục Dự trữ Liên bang (Fed) đã công bố quyết định duy trì lãi suất quỹ liên bang ở mức từ 4,25% đến 4,5%, đánh dấu sự tiếp tục duy trì lập trường thận trọng trong bối cảnh bất ổn kinh tế do chính sách thương mại và áp lực lạm phát [1].

Quyết định này, được thị trường dự đoán rộng rãi, phản ánh nỗ lực liên tục của Fed nhằm cân bằng “nhiệm vụ kép” chính thức của mình là tối đa hóa việc làm và ổn định giá cả. Với các sáng kiến thuế quan của Tổng thống Trump gây ra biến động, việc Fed tạm dừng tăng lãi suất đã làm dấy lên những tranh luận về tác động của nó đối với thị trường, các lĩnh vực, các ngân hàng trung ương toàn cầu và chiến lược của nhà đầu tư.

Sau đây là cái nhìn chi tiết về một số lý do của Fed, cách các nhà đầu tư có thể đánh giá tác động trên các loại tài sản và hướng dẫn về cách định vị danh mục đầu tư của họ trong môi trường lãi suất cao kéo dài.

Những điểm chính

- Cục Dự trữ Liên bang đã giữ nguyên lãi suất trong bối cảnh lạm phát dai dẳng và bất ổn do thuế quan gây ra, cho thấy lập trường chính sách thận trọng.

- Phản ứng của thị trường vẫn còn trái chiều, với kỳ vọng cắt giảm lãi suất thay đổi, tác động theo từng ngành và biến động liên tục do dữ liệu kinh tế và diễn biến thương mại.

- Các ngân hàng trung ương toàn cầu đang phản ứng khác nhau trước sự tạm dừng của Fed, phản ánh các điều kiện kinh tế khác nhau và rủi ro suy thoái gia tăng.

Fed giữ nguyên lãi suất – Sự trì hoãn chiến lược hay thận trọng về chính sách? [2]

Quyết định giữ nguyên lãi suất của Fed xuất phát từ sự tương tác phức tạp giữa các chỉ số kinh tế và những bất ổn chính sách. Trong bài phát biểu khai mạc, Chủ tịch Fed Jerome Powell thừa nhận khả năng phục hồi của nền kinh tế Mỹ, đồng thời cảnh báo về những rủi ro lạm phát kéo dài, đặc biệt là trong bối cảnh bất ổn toàn cầu ngày càng gia tăng do thuế quan leo thang.

Powell nhấn mạnh rằng thị trường lao động vẫn mạnh mẽ, với tỷ lệ thất nghiệp ở mức 4,2% và mức tăng trưởng việc làm vừa phải, trung bình 155.000 việc làm mỗi tháng. Tăng trưởng tiền lương cũng ổn định, làm giảm bớt lo ngại về áp lực lạm phát từ thị trường lao động.

Trong khi đó, lạm phát đã giảm đáng kể so với mức đỉnh năm 2022 nhưng vẫn cao hơn mục tiêu 2% của Fed, với lạm phát PCE cốt lõi hiện ở mức 2,6%. Việc tăng thuế quan gần đây đã làm tăng kỳ vọng lạm phát ngắn hạn và làm gia tăng bất ổn kinh tế, khiến Fed phải theo dõi chặt chẽ dữ liệu để tìm dấu hiệu của áp lực giá kéo dài.

Mặc dù GDP quý đầu tiên giảm nhẹ, chủ yếu do sự biến động kinh tế khi các doanh nghiệp tăng tốc nhập khẩu trước khi áp thuế, nhu cầu trong nước cơ bản vẫn mạnh.

Hoạt động mua sắm cuối cùng trong nước của khu vực tư nhân tăng trưởng mạnh 3%, và đầu tư doanh nghiệp cho thấy những dấu hiệu phục hồi đáng khích lệ. Tuy nhiên, tâm lý tiêu dùng suy yếu và sự bất ổn xung quanh tác động của thuế quan đối với tăng trưởng trong tương lai đã khiến Fed áp dụng chiến lược chờ đợi và quan sát.

Việc giữ nguyên lãi suất cho phép các nhà hoạch định chính sách duy trì tính linh hoạt, tránh hành động vội vàng có thể làm bùng phát lạm phát hoặc gây nguy cơ suy thoái việc làm và hoạt động kinh tế.

Kỳ vọng của thị trường so với thực tế [3]

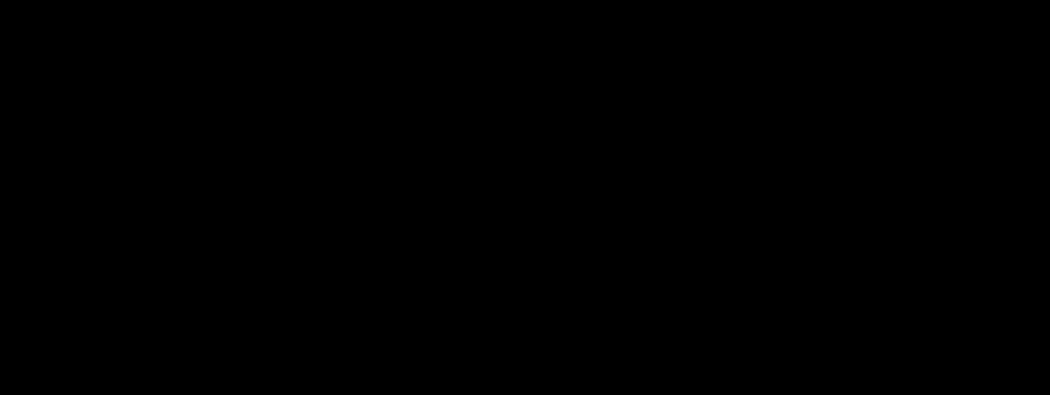

Kỳ vọng của thị trường về việc cắt giảm lãi suất tại Hoa Kỳ đã thay đổi, khi các nhà giao dịch hiện định giá ba lần cắt giảm 0,25 điểm phần trăm vào năm 2025—giảm so với dự báo trước đó là bốn lần cắt giảm—và thêm một lần cắt giảm 0,5 điểm phần trăm vào năm 2026, mức dự báo tích cực nhất cho năm đó cho đến nay.

Hy vọng về đợt cắt giảm lãi suất vào tháng 6 đã giảm bớt sau khi dữ liệu việc làm và dịch vụ ISM của Mỹ mạnh hơn dự kiến cho thấy khả năng phục hồi kinh tế đang tiếp diễn. Các nhà đầu tư hiện dự đoán đợt cắt giảm đầu tiên sẽ diễn ra vào tháng 7 năm 2025, tùy thuộc vào dữ liệu kinh tế rõ ràng hơn.

Hướng dẫn tiếp theo của Fed vẫn phụ thuộc vào dữ liệu, với việc Powell nhấn mạnh tính linh hoạt để duy trì chính sách hạn chế nếu lạm phát vẫn tiếp diễn hoặc nới lỏng nếu thị trường lao động suy yếu bất ngờ.

Sự bất ổn xung quanh các chính sách thương mại của Tổng thống Donald Trump, đặc biệt là mức thuế quan cao hơn có thể tạm thời làm tăng lạm phát, đã làm phức tạp thêm tình hình thị trường.

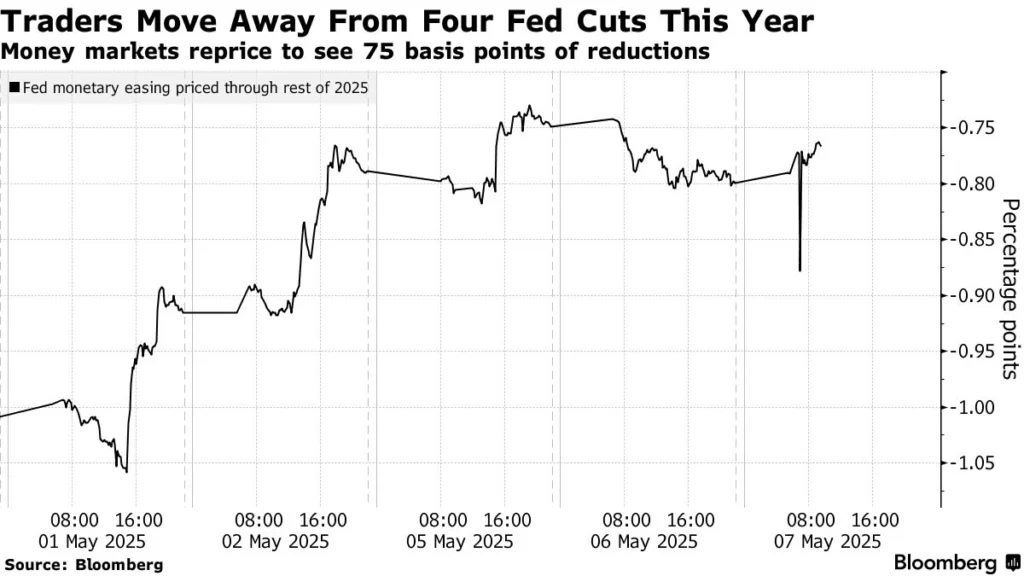

Dữ liệu tương lai cho thấy các nhà quản lý tài sản đang tăng vị thế mua trong khi các quỹ đầu cơ tiếp tục tăng vị thế bán, đặc biệt là trái phiếu kho bạc kỳ hạn 5 năm và 10 năm, nhấn mạnh quan điểm trái chiều về thời điểm và quy mô nới lỏng của Fed trong tương lai.

Sau thông báo, lợi suất trái phiếu kho bạc Hoa Kỳ tăng vọt vào thứ năm (ngày 8 tháng 5 năm 2025) khi các nhà đầu tư phản ứng với dữ liệu thị trường việc làm mạnh mẽ và khuôn khổ thương mại Hoa Kỳ-Anh mới được công bố bằng cách chuyển sang các tài sản rủi ro hơn và giảm kỳ vọng về việc Cục Dự trữ Liên bang cắt giảm lãi suất trong thời gian tới.

Trong khi đó, lợi suất trái phiếu kỳ hạn 2 đến 10 năm tăng ít nhất 10 điểm cơ bản, trong khi lợi suất trái phiếu kỳ hạn 30 năm tăng khoảng 8 điểm cơ bản lên 4,85% sau phiên đấu giá ảm đạm.

Lời kêu gọi “mua cổ phiếu” của Tổng thống Donald Trump giữa bối cảnh tiến triển thương mại càng củng cố tâm lý rủi ro. Hôm thứ Năm, chỉ số Dow Jones Industrial Average tăng 0,62% trong khi chỉ số S&P 500 tăng 0,58%. Chỉ số NASDAQ Composite thiên về công nghệ tăng 1,07%, phản ánh sự lạc quan của thị trường về khả năng hạ nhiệt căng thẳng thuế quan.

Tuy nhiên, biến động vẫn tiếp diễn, khi thị trường chứng khoán liên tục biến động trong vùng điều chỉnh kể từ khi Tổng thống Trump nhậm chức. Lập trường thận trọng của Fed đã làm giảm bớt kỳ vọng về việc nới lỏng tiền tệ, chuyển hướng sự chú ý của thị trường sang các dữ liệu kinh tế sắp tới như báo cáo lạm phát và số liệu GDP.

Phân tích ngành – Các tác động tiềm ẩn về quyết định của Fed

Quyết định duy trì lãi suất cao của Fed có những tác động khác nhau đến các lĩnh vực, tùy thuộc vào độ nhạy cảm của lãi suất, kỳ vọng lạm phát và sức mạnh của đồng đô la. Dưới đây là phân tích chi tiết các lĩnh vực chính, được hỗ trợ bởi phân tích kỹ thuật và cơ bản.

Cổ phiếu công nghệ và tăng trưởng

Cổ phiếu công nghệ và tăng trưởng, vốn rất nhạy cảm với lãi suất, đang đối mặt với thách thức khi lãi suất tăng cao làm tăng chi phí vay và giảm giá trị hiện tại của dòng tiền trong tương lai. Việc Fed tạm dừng tăng lãi suất, cùng với rủi ro lạm phát do thuế quan, làm dấy lên lo ngại về việc biên lợi nhuận bị thu hẹp đối với các công ty công nghệ phụ thuộc vào chuỗi cung ứng toàn cầu.

Các công ty trong lĩnh vực công nghệ cơ sở hạ tầng, đặc biệt là những công ty có hoạt động xuất khẩu đáng kể và chuỗi cung ứng gắn liền với Trung Quốc, có thể phải đối mặt với áp lực bổ sung trong thời gian tới do tình trạng bất ổn về thuế quan và căng thẳng địa chính trị đang diễn ra.

Tuy nhiên, sự lạc quan xung quanh năng suất do AI thúc đẩy và những đổi mới công nghệ liên tục đã giúp ổn định tâm lý, với các nhà đầu tư đánh giá tiềm năng dài hạn của lĩnh vực này vẫn còn nguyên vẹn. Đây vẫn là một thị trường chịu ảnh hưởng mạnh mẽ của tin tức; bất kỳ diễn biến tích cực hoặc đột phá nào trong các cuộc đàm phán thương mại Mỹ-Trung đều có thể nhanh chóng khơi mào một đợt tăng giá nhẹ trên toàn ngành.

Hàng loạt báo cáo thu nhập mới nhất từ các công ty công nghệ lớn đã củng cố thêm sự lạc quan này. Những gã khổng lồ như Apple, Microsoft, Nvidia và Alphabet đã công bố kết quả kinh doanh quý rất khả quan, với nhiều công ty vượt xa kỳ vọng thị trường bất chấp những khó khăn vĩ mô.

Phần lớn khả năng phục hồi này được thúc đẩy bởi những đột phá về mặt cấu trúc trong Trí tuệ Nhân tạo (AI) và điện toán đám mây, vốn đang chuyển đổi mô hình kinh doanh và mở ra những nguồn doanh thu mới. Đặc biệt, Microsoft đã báo cáo việc áp dụng đáng kể nền tảng Copilot hỗ trợ AI của mình trên nhiều khách hàng doanh nghiệp, đóng góp đáng kể vào tăng trưởng.

Sự kết hợp giữa các yếu tố cơ bản vững chắc và lời hứa chuyển đổi của AI tiếp tục củng cố tăng trưởng thu nhập, mang đến cho các nhà đầu tư một số lý do thuyết phục để tiếp tục tham gia vào lĩnh vực này – ngay cả khi áp lực ngắn hạn từ thuế quan và gián đoạn chuỗi cung ứng vẫn tiếp diễn.

Phân tích kỹ thuật

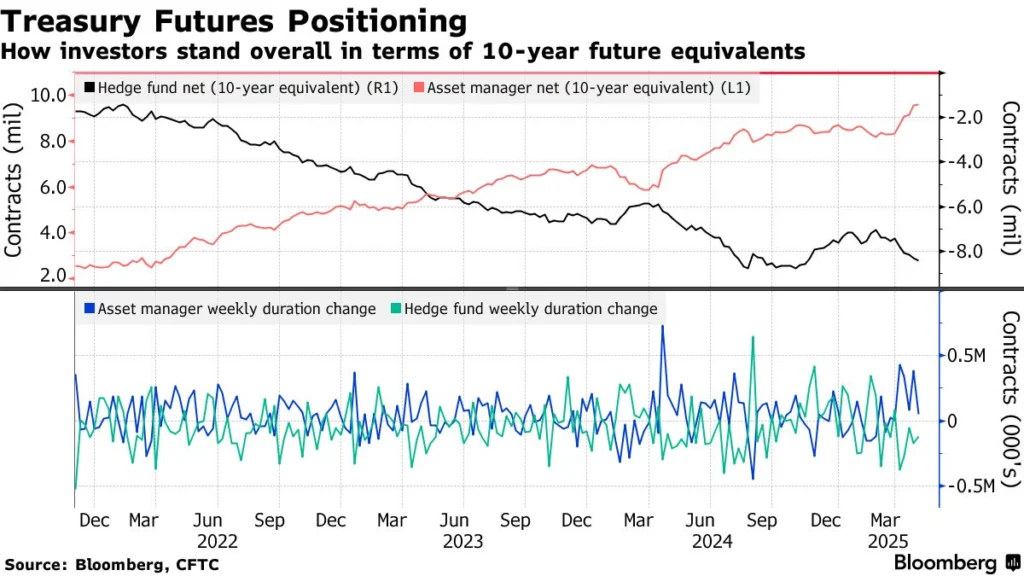

Chỉ số Nasdaq thiên về công nghệ đã phục hồi mạnh mẽ từ mức đáy kép gần 15.000 vào tháng 4, phản ánh tâm lý cải thiện khi lãi suất ổn định và những dấu hiệu ban đầu về việc hạ nhiệt căng thẳng thương mại xuất hiện.

Quyết định giữ nguyên lãi suất của Fed vào ngày 7 tháng 5, cùng với thỏa thuận thương mại Mỹ-Anh, tạo khuôn mẫu cho các cuộc đàm phán trong tương lai, đã tiếp tục hỗ trợ tâm lý ưa thích rủi ro. Chỉ số đã tăng hơn 10% kể từ mức thấp nhất vào tháng 4, vượt qua các đường trung bình động ngắn hạn quan trọng và xác nhận xu hướng tăng giá [4].

Nhìn về tương lai, lạm phát được kiểm soát và khả năng Fed cắt giảm lãi suất có thể tiếp tục hỗ trợ cổ phiếu tăng trưởng bằng cách hạ lãi suất chiết khấu và mở rộng hệ số định giá. Tuy nhiên, bất kỳ sự gia tăng lạm phát nào hoặc sự chậm trễ trong việc nới lỏng chính sách đều có thể làm bùng phát biến động và gây áp lực lên định giá cổ phiếu công nghệ cao.

Hiện tại, lập trường “chúng tôi nghĩ rằng chúng ta có thể kiên nhẫn” của Chủ tịch Fed Powell đã bật đèn xanh cho công nghệ, mặc dù các nhà đầu tư có kỷ luật nên cảnh giác với các rủi ro vĩ mô, ưu tiên đa dạng hóa và tập trung vào các tên tăng trưởng chất lượng với thu nhập mạnh trong bối cảnh định giá cao.

Tài chính hưởng lợi từ lãi suất tăng cao

Các công ty tài chính, đặc biệt là ngân hàng, được hưởng lợi từ lãi suất cao hơn, giúp mở rộng biên độ lãi suất ròng. Quyết định của Fed duy trì lãi suất ở mức 4,25%-4,5% hỗ trợ lợi nhuận cho các tổ chức như JPMorgan Chase và Bank of America. Tuy nhiên, bất ổn về thuế quan và nguy cơ suy thoái kinh tế có thể làm tăng rủi ro vỡ nợ, làm giảm lợi nhuận.

Quỹ SPDR Financial Select Sector (XLF) đang trong xu hướng tăng, giao dịch trên đường trung bình động 200 ngày. Chỉ báo RSI cho thấy trạng thái quá mua gần mức 70, cho thấy khả năng điều chỉnh giảm. Mức kháng cự chính là 46 đô la, với mức hỗ trợ là 42 đô la.

Hàng hóa như vàng và dầu phản ứng với trước sức mạnh của đồng đô la

Giá vàng, vốn đạt mức cao kỷ lục trong quý 1 năm 2025, được hỗ trợ bởi nhu cầu trú ẩn an toàn và hoạt động mua vào của các ngân hàng trung ương, nhưng đang phải đối mặt với những trở ngại từ đồng đô la Mỹ mạnh hơn và lãi suất cao hơn. Giá dầu biến động mạnh, với thuế quan có khả năng làm giảm nhu cầu toàn cầu trong khi căng thẳng địa chính trị mang lại rủi ro tăng giá.

Vàng (XAU/USD) đã có xu hướng tăng mạnh kể từ cuối năm 2024, tăng từ khoảng 2.800 đô la lên trên 3.400 đô la trước khi giảm trở lại vào tháng 4. Giá đã tìm thấy ngưỡng hỗ trợ vững chắc trong khoảng từ 3.000 đến 3.100 đô la và đã phục hồi mạnh mẽ lên khoảng 3.320 đô la, hình thành mô hình cờ tăng giá tiềm năng.

Nếu vàng vượt qua mốc 3.400 đô la, giá có thể tiếp tục đà tăng hướng tới mốc 3.500 đô la. Các ngưỡng hỗ trợ quan trọng cần theo dõi là 3.200 đô la và 3.000 đô la. Động lực vẫn tích cực, nhưng việc không sớm vượt qua mốc 3.400 đô la có thể gây ra một đợt thoái lui khác.

Tác động toàn cầu: Các ngân hàng trung ương phản ứng như thế nào

Quyết định giữ nguyên lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) có thể sẽ gây ra những phản ứng khác nhau từ các ngân hàng trung ương toàn cầu, mỗi ngân hàng đều có bối cảnh kinh tế riêng. Ngân hàng Trung ương Châu Âu (ECB) dự kiến sẽ duy trì chính sách ôn hòa, với nhiều đợt cắt giảm lãi suất dự kiến vào năm 2025 trong bối cảnh tăng trưởng kinh tế chậm chạp.

Đức, nền kinh tế lớn nhất châu Âu, đã cắt giảm dự báo tăng trưởng xuống 0%, viện dẫn tác động tiêu cực từ các mức thuế quan toàn diện của Trump; đáng chú ý là Hoa Kỳ vẫn là đối tác thương mại lớn nhất của Đức.

Trong khi đó, Ngân hàng Anh (BoE) đang phải vật lộn với áp lực lạm phát tương tự do thuế quan nhưng có thể sẽ hoãn việc cắt giảm lãi suất vì đang đánh giá những tác động lan tỏa tiềm ẩn của chính sách tiền tệ Hoa Kỳ.

Ngược lại, Ngân hàng Nhật Bản (BoJ) lại đứng ngoài cuộc, dự kiến sẽ tiếp tục tăng lãi suất dần dần vì đồng yên mạnh lên và lạm phát ổn định tạo điều kiện cho việc thắt chặt thận trọng.

Các ngân hàng trung ương ở thị trường mới nổi, chẳng hạn như ở Ấn Độ và Brazil, phải đối mặt với những thách thức từ đồng đô la mạnh hơn và dòng vốn chảy ra, có khả năng buộc phải thắt chặt chính sách bất chấp những lo ngại về tăng trưởng.

Cách tiếp cận thận trọng của Fed có thể dẫn đến sự phân kỳ chính sách, với việc các thị trường phát triển nới lỏng nhanh hơn các thị trường mới nổi, mặc dù sự thận trọng đồng bộ có thể xuất hiện nếu căng thẳng thương mại toàn cầu leo thang. Cảnh báo của IMF về khả năng suy thoái kinh tế ở Mỹ lên đến 40% nhấn mạnh sự cần thiết phải phối hợp cảnh giác.

Cách các nhà đầu tư có thể điều hướng thị trường lãi suất hiện tại

Trong bối cảnh bất ổn toàn cầu gia tăng và lãi suất tại Mỹ vẫn ổn định, một cách tiếp cận thận trọng và cẩn thận hơn có thể mang lại lợi ích cho các nhà đầu tư. Các chiến lược chính bao gồm:

- Tái cân bằng hướng đến các cổ phiếu giá trị và cổ tức: Cân nhắc các công ty chất lượng cao, trả cổ tức trong các lĩnh vực phòng thủ như tiện ích, hàng tiêu dùng thiết yếu và chăm sóc sức khỏe. Các lĩnh vực này có xu hướng mang lại sự ổn định và thu nhập đáng tin cậy ngay cả trong những thị trường biến động.

- Ưu tiên tiêu dùng nội địa và rủi ro dự án tài chính: Ưu tiên các công ty có nhu cầu nội địa mạnh mẽ và ít phụ thuộc vào dòng chảy thương mại Mỹ-Trung. Các công ty xây dựng và cơ sở hạ tầng gắn liền với các dự án của chính quyền địa phương và các biện pháp kích thích tài chính sẽ tương đối ít chịu ảnh hưởng từ những bất lợi toàn cầu.

- Đánh giá thời hạn trái phiếu: Với lộ trình lãi suất không chắc chắn, chiến lược trái phiếu cân bằng—kết hợp trái phiếu thời hạn ngắn để ổn định và chọn trái phiếu thời hạn dài hơn để tăng lợi suất—có thể giúp quản lý rủi ro lãi suất.

- Theo dõi xu hướng ngoại hối và hàng hóa: Thị trường tiền tệ vẫn biến động, với đồng đô la Mỹ gần đây suy yếu nhưng vẫn có khả năng phục hồi mạnh mẽ trong bối cảnh kỳ vọng thương mại và lãi suất toàn cầu thay đổi. Đồng đô la yếu hơn thường hỗ trợ các đồng tiền của các thị trường mới nổi và thúc đẩy giá hàng hóa như vàng và dầu, trong khi bất kỳ sự tăng giá đột ngột nào của đồng đô la cũng có thể gây áp lực lên các tài sản này. Nhà đầu tư nên linh hoạt và điều chỉnh danh mục đầu tư cho phù hợp.

- Linh hoạt và theo sát dữ liệu: Lập trường phụ thuộc vào dữ liệu của Fed đồng nghĩa với việc các báo cáo kinh tế có thể nhanh chóng thay đổi kỳ vọng. Tính linh hoạt và việc liên tục xem xét danh mục đầu tư là điều cần thiết để ứng phó linh hoạt với những thay đổi trong điều kiện hiện tại.

Bức tranh toàn cảnh – Liệu sự “hạ cánh mềm” vẫn còn đúng hướng? [5]

Quyết định tạm dừng tăng lãi suất của Cục Dự trữ Liên bang phản ánh mục tiêu đạt được một cú hạ cánh mềm – giảm lạm phát mà không gây ra suy thoái. IMF đã hạ dự báo tăng trưởng GDP của Hoa Kỳ năm 2025 xuống còn 1,8% từ mức 2,7% hồi tháng 1, do tác động tiêu cực từ việc tăng thuế quan.

Mặc dù tỷ lệ thất nghiệp vẫn ở mức thấp 4,2% và chi tiêu tiêu dùng đang tăng, nhưng niềm tin kinh doanh suy giảm và tâm lý tiêu dùng yếu kém đang chỉ ra những rủi ro mới nổi. Dự báo của IMF cũng đưa ra khả năng suy thoái kinh tế ở Mỹ là 40%, nhấn mạnh sự mong manh của nền kinh tế.

Dự kiến, tình trạng bất ổn kéo dài về thuế quan có thể làm gián đoạn thêm chuỗi cung ứng và làm tăng chi phí, trong khi những thay đổi tiềm ẩn về chính sách tài khóa, bao gồm cả khả năng cắt giảm thuế dưới thời Trump, có thể làm bùng phát lạm phát.

Fed, như thường lệ, vẫn phụ thuộc vào dữ liệu và sẵn sàng điều chỉnh chính sách khi tình hình thay đổi. Tuy nhiên, lạm phát đình trệ – kịch bản lạm phát vẫn ở mức cao trong khi tăng trưởng chậm lại – vẫn là một mối lo ngại chính. Hiện tại, một cú hạ cánh mềm dường như có thể xảy ra, nhưng phần lớn phụ thuộc vào việc giải quyết căng thẳng thương mại và sự ổn định kinh tế toàn cầu nói chung.

Trong môi trường như vậy, việc cập nhật thông tin và linh hoạt là chìa khóa. Mở tài khoản giao dịch trực tiếp với Vantage ngay hôm nay để tiếp cận thị trường toàn cầu bao gồm cổ phiếu, chỉ số, hàng hóa và tiền tệ tất cả tại một nơi. Truy cập dữ liệu thị trường theo thời gian thực, hàng loạt công cụ phân tích và các tính năng giao dịch linh hoạt được thiết kế để giúp bạn hiểu rõ hơn và ứng phó tốt hơn với những giai đoạn thị trường bất ổn.

Tài liệu tham khảo

- “Fed meeting recap: Powell rules out a preemptive rate cut to blunt any tariff impact – CNBC”. https://www.cnbc.com/2025/05/07/fed-meeting-live-updates-traders-await-insight-from-powell-on-next-rate-cut-tariff-impact.html . Accessed 9 May 2025.

- “Powell Speaks on Interest Rates – Rev”. https://www.rev.com/transcripts/powell-speaks-on-interest-rates . Accessed 9 May 2025.

- “Traders Bet It Will Take Longer for Fed to Start Cutting Rates – Bloomberg”. https://www.bloomberg.com/news/articles/2025-05-06/traders-bet-it-will-take-longer-for-fed-to-start-cutting-rates . Accessed 9 May 2025.

- “Trump, Starmer hail limited US-UK trade deal, but 10% duties remain – Reuters”. https://www.reuters.com/world/europe/us-britain-expected-announce-tariff-deal-thursday-2025-05-08/ . Accessed 9 May 2025.

- “IMF slashes 2025 U.S. growth forecast to 1.8% from 2.7%, citing trade tensions – CNBC”. https://www.cnbc.com/2025/04/22/imf-slashes-us-growth-forecast-by-nearly-one-percentage-point.html . Accessed 9 May 2025.