Nếu năm 2025 dạy chúng ta điều gì, thì đó là: thị trường không chờ đợi sự hoàn hảo. Nó tăng điểm nhờ vào sự “thở phào nhẹ nhõm” của nhà đầu tư.

Mỗi khi thế giới chuẩn bị đón nhận tin xấu, dù là lo ngại về lạm phát, cú sốc thuế quan hay biến động chính trị, các nhà đầu tư đều tìm ra lý do để mua vào.

Và bằng cách nào đó, nó vẫn tiếp tục phát huy tác dụng. Chỉ số S&P 500 tiếp tục đạt mức cao kỷ lục mới trong những tháng gần đây. Phe bán khống liên tục cảnh báo về mức định giá bị kéo căng, nhưng người mua vẫn tiếp tục xuất hiện.

Khi chúng ta bước vào giai đoạn cuối của năm 2025, thông điệp đã rõ ràng: tăng trưởng đang chậm lại chứ không phải đình trệ. Lạm phát đang hạ nhiệt chứ không sụp đổ. Và các ngân hàng trung ương – từng bị xem như “kẻ phản diện” trong chu kỳ thắt chặt – giờ đang dần trở thành “anh hùng” của câu chuyện nới lỏng.

Bức tường lo ngại của thị trường vẫn còn cao. Nhưng sự lạc quan, thanh khoản và một chút tâm lý sợ bỏ lỡ (FOMO) đóng vai trò quan trọng trong việc nâng đỡ thị trường.

Những điểm chính

- Thị trường toàn cầu đang phục hồi nhờ sự lạc quan và chính sách nới lỏng, ngay cả khi tăng trưởng chậm lại và lạm phát vẫn không đồng đều.

- Các ngân hàng trung ương đang chuyển từ thắt chặt sang cắt giảm lãi suất dần dần, tăng cường thanh khoản và hỗ trợ tài sản rủi ro trên toàn thế giới.

- Niềm tin tiếp tục thúc đẩy thị trường tăng cao, nhưng các nhà đầu tư được khuyến khích giữ cân bằng và chuẩn bị cho sự biến động mới.

Dưới lớp hào nhoáng: Nền kinh tế đang hạ nhiệt nhưng vẫn còn “sức nóng”

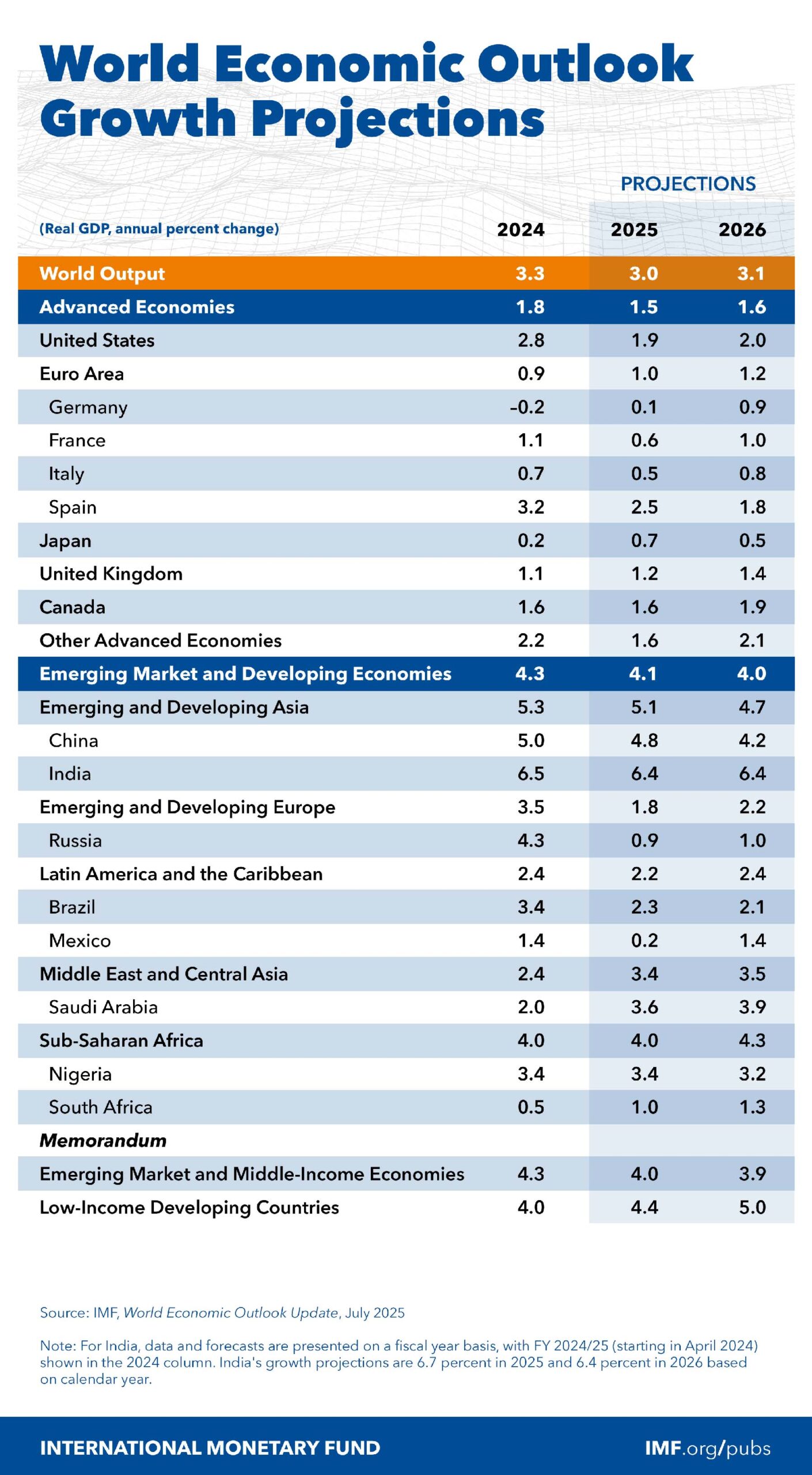

Bất chấp tất cả sự lạc quan, bối cảnh toàn cầu không hề khởi sắc. Nó chỉ đang phục hồi. IMF dự kiến GDP toàn cầu sẽ tăng trưởng khoảng 3% trong năm nay và 3,1% vào năm 2026 [1].

Đây không hẳn là mức tăng trưởng bùng nổ, nhưng cũng chưa đến mức khủng hoảng. Lạm phát đã giảm nhẹ, mặc dù không đồng đều, khi chuỗi cung ứng được phục hồi và giá năng lượng ổn định.

Hình ảnh 1: Dự báo tăng trưởng kinh tế thế giới. Nguồn: IMF

Tuy nhiên, câu chuyện thật sự không nằm ở các con số – mà nằm ở xu hướng. Các ngân hàng trung ương không còn tranh luận về việc nên tăng lãi suất lên bao nhiêu; họ đang tự hỏi khi nào thì có thể cắt giảm lãi suất một cách an toàn.

Thanh khoản đang dần trở lại, và sự thay đổi âm thầm này chính là yếu tố tiếp tục thúc đẩy tâm lý chấp nhận rủi ro. Giảm phát tuy mong manh, đúng vậy, nhưng vẫn là một sự tiến triển. Và trên thị trường, xu hướng thường quan trọng hơn sự hoàn hảo.

Từ kiểm soát lạm phát đến điều tiết kỳ vọng

Các ngân hàng trung ương lớn trên thế giới đang chuyển sang một tông điệu nhẹ nhàng hơn. Họ không cắt giảm lãi suất ồ ạt, nhưng cũng đã bắt đầu nới lỏng áp lực.

| Ngân hàng trung ương | Tình hình hiện tại (Quý 4 năm 2025) | Tín hiệu chính | Tác động đến thị trường |

| Cục Dự trữ Liên bang Mỹ (Fed) | Từ “giữ lãi suất cao lâu hơn” → “cắt giảm có kiểm soát” | Việc làm chậm lại, lạm phát giảm, tác động của thuế quan bị hạn chế | Việc cắt giảm lãi suất dần dần hỗ trợ cho tài sản rủi ro; đồng USD có thể suy yếu |

| Ngân hàng Trung ương Châu Âu (ECB) | Phụ thuộc vào dữ liệu và duy trì thái độ thận trọng | Có khả năng sẽ có thêm một đợt cắt giảm nữa vào đầu năm 2026 | Giảm áp lực lên thị trường cổ phiếu và trái phiếu khu vực EU |

| Ngân hàng Trung ương Nhật Bản (BoJ) | Chuẩn hóa chậm | Tiền lương tăng đều đặn | Đồng yên yếu hơn → dòng vốn nước ngoài đổ vào tài sản toàn cầu |

| Ngân hàng Nhân dân Trung Quốc (PBoC) | Nới lỏng có mục tiêu | Tập trung vào các ngành công nghiệp và các ngành xanh. | Ổn định tăng trưởng mà không cần kích thích rộng rãi |

Tóm lại, đây là điểm chính cần lưu ý: mặc dù các ngân hàng trung ương đang di chuyển với tốc độ khác nhau, nhưng tất cả đều hướng đến cùng một hướng (tức là cắt giảm chứ không phải tăng).

Chu kỳ thắt chặt đã qua. Và đối với các nhà đầu tư, chỉ cần một sự thay đổi nhỏ trong giọng điệu là đủ để duy trì đà tăng.

Sau những cú sốc, câu chuyện bây giờ là khả năng chống chịu

Bạn còn nhớ đợt áp thuế “Ngày Giải phóng” hồi tháng Tư không? Thị trường hoảng loạn và bán tháo. Chỉ số S&P 500 giảm xuống dưới 5.000 điểm, trong khi các tít báo giật tít “Chiến tranh Thương mại 2.0” và tâm lý thị trường trở nên tiêu cực. Nhưng chỉ trong vài tuần, làn sóng bán tháo đã lắng xuống khi thanh khoản hồi phục trở lại.

Biểu đồ 1: Biểu đồ S&P 500. Nguồn: https://www.tradingview.com/x/uIUIpyhr/

Sự kiện đó đã định hình năm 2025. Nó chứng minh rằng khi niềm tin và tiền mặt vẫn còn trong hệ thống, ngay cả những cú sốc lớn cũng không thể làm chệch hướng xu hướng trong thời gian dài.

Và từ đó, đà tăng trưởng đã phát triển. Khởi đầu là một đợt tăng trưởng mạnh mẽ nhờ AI, giờ đây đã mở rộng thành một thứ gì đó sâu sắc hơn, với sự chuyển dịch sang một sự phục hồi đa động cơ được thúc đẩy bởi các tên tuổi công nghiệp, tài chính và tiêu dùng.

Câu chuyện này không chỉ còn xoay quanh chip và trung tâm dữ liệu nữa. Giờ đây, nó đã phát triển thành một câu chuyện về chi tiêu vốn, năng suất và động lực chính sách – tất cả đều hoạt động đồng bộ.

Cuộc đua tìm kiếm những bước tiến mới trên toàn thế giới

Trong phần lớn thời kỳ hậu đại dịch, các nhà đầu tư được cho biết không có lựa chọn nào khác ngoài thị trường Mỹ. “Magnificent 7” thống trị các tít báo, lợi nhuận của Mỹ dẫn dắt tâm lý toàn cầu, và mỗi đợt điều chỉnh ở nước ngoài đều được đáp trả bằng câu “cứ mua đáy”.

Nhưng năm 2025 đang lặng lẽ viết lại câu chuyện đó. Dòng tiền toàn cầu lại đang dịch chuyển, và lần này, nó vượt ra ngoài Phố Wall. Gần 100 tỷ đô la Mỹ đã chảy vào các thị trường châu Á (trừ Trung Quốc) trong năm nay, đánh dấu một trong những làn sóng tái phân bổ vốn lớn nhất trong một thập kỷ [2].

Sau đây là cái nhìn tổng quan về các động lực tăng trưởng ở những thị trường khác nhau này:

| Khu vực | Chủ đề chính | Trình điều khiển hiệu suất năm 2025 | Triển vọng (Quý 4 → 2026) |

| Hoa Kỳ | Bùng nổ AI và năng suất | Khả năng phục hồi thu nhập + thanh khoản | Tăng trưởng vừa phải; định giá bị kéo căng |

| Nhật Bản | Cải cách quản trị doanh nghiệp | Mục tiêu ROE ↑ + đồng yên yếu hơn | Dòng tiền chảy vào liên tục và luân chuyển vào giá trị |

| Ấn Độ | Câu chuyện sản xuất Trung Quốc+1 | FDI, kỹ thuật số và năng lượng tái tạo | Tăng trưởng cơ cấu mạnh mẽ |

| Hàn Quốc / Đài Loan | Siêu chu kỳ bán dẫn | Chip AI, động lực xuất khẩu | Định giá vẫn hợp lý |

| Trung Quốc | Kích thích và ổn định có mục tiêu | Hỗ trợ cho ngành công nghiệp và năng lượng xanh | Phục hồi dần dần; không phải là sự phục hồi hình chữ V |

| ASEAN | Tái nội địa hóa sản xuất và phát triển hạ tầng | Trung tâm tài chính Singapore, trung tâm dữ liệu Malaysia | Tăng trưởng giữa chu kỳ bền vững |

| Châu Âu / Vương quốc Anh | Sự phục hồi của công nghiệp và đồng tiền yếu thúc đẩy | Chi phí năng lượng thấp hơn + xuất khẩu tăng trưởng | Tiềm năng giao dịch luân chuyển ổn định |

Điểm mấu chốt là gì? Kỷ nguyên của chủ nghĩa ngoại lệ Mỹ, nơi Phố Wall dẫn đầu và cả thế giới noi theo, đang bắt đầu phai nhạt. Đà tăng hiện có nhiều động lực, được thúc đẩy bởi các cải cách ở Nhật Bản, sản xuất ở Ấn Độ, chất bán dẫn ở Hàn Quốc và Đài Loan, và khả năng phục hồi ở ASEAN và châu Âu.

Đây không còn là câu chuyện của riêng một quốc gia. Thị trường toàn cầu đang cùng nhau vận hành, và các động lực cuối cùng đã đồng điệu.

Dòng chảy êm đềm, sóng ngầm tiềm ẩn: Điều gì ẩn sau bề mặt thị trường

Thoạt nhìn, bối cảnh vĩ mô có vẻ khá yên ắng. Lợi suất thực tế đang giảm dần, không giảm mạnh, nhưng vẫn lướt nhẹ vừa đủ để nâng định giá cổ phiếu và giảm chi phí tài chính.

Nếu Cục Dự trữ Liên bang Mỹ dẫn đầu chu kỳ cắt giảm lãi suất toàn cầu, đồng Đô La Mỹ có thể giảm giá, tạo cho các thị trường mới nổi và hàng hóa một khoảng thời gian nghỉ ngơi đã mong đợi từ lâu.

Giá dầu vẫn dao động trong phạm vi hẹp khi OPEC+ tinh chỉnh sản lượng, kiềm chế lo ngại về lạm phát mà không làm giảm tăng trưởng.

Vàng tiếp tục tỏa sáng một cách lặng lẽ (và lập mức cao mới) khi các nhà đầu tư phòng ngừa các cú sốc địa chính trị, trong khi đồng và các kim loại chuyển tiếp khác tăng giá nhờ sức hút dài hạn của cơ sở hạ tầng xanh và nhu cầu do AI thúc đẩy.

Những động lực ổn định, gần như vô hình này chính là lý do khiến thị trường vẫn sôi động ngay cả khi các tiêu đề báo chí chuyển sang màu đỏ. Nhưng bên dưới vẻ yên ắng đó là một điều tinh tế hơn: thị trường có thể đang trở nên quá tự mãn. Chỉ số Bloomberg Intelligence Market Pulse đã duy trì ở vùng “phấn khích quá mức” trong hai tháng liên tiếp, gợi nhớ đến cơn hưng phấn của thị trường công nghệ cuối thập niên 1990.

Chỉ số này đo lường độ rộng thị trường, tương quan và động lượng. Nói cách khác, nó cho biết mức độ mua vào mạnh mẽ và rộng rãi của các nhà đầu tư. Chỉ số gần mức “1” báo hiệu tâm lý rủi ro cực độ, và vùng “phấn khích quá mức” thường xuất hiện trước những đợt biến động ngắn hạn.

Điều quan trọng là điều này không xảy ra chỉ sau một đêm. Chỉ số đã tăng trưởng suốt cả năm khi tâm lý lạc quan lan rộng ra ngoài các cổ phiếu vốn hóa lớn, phản ánh một đợt tăng giá mạnh mẽ và lan rộng hơn.

Cho đến nay, mọi đợt giảm giá đều được người mua đón nhận. Thanh khoản dồi dào, các ngân hàng trung ương đang nghiêng về quan điểm ôn hòa, và các nhà đầu tư đã quen với việc coi biến động là một cơ hội. Nhưng chính sự tự tin đó có thể tạo ra cả sự trì trệ lẫn bất ngờ, cho dù là từ căng thẳng thuế quan tái diễn, giá năng lượng tăng đột biến, hay tăng trưởng chậm lại ở nước ngoài.

Tóm lại, bối cảnh trông có vẻ yên tĩnh nhưng đèn cảnh báo lại nhấp nháy màu vàng. Chỉ số “phấn khích quá mức” không phải là tín hiệu bán mà là lời nhắc nhở kịp thời để bạn thắt dây an toàn.

Cẩm nang Q4: Luôn cập nhật thông tin, luôn cân bằng

Bạn không cần phải dự đoán đỉnh điểm để đầu tư thông minh. Bạn chỉ cần theo dõi xu hướng một cách kỷ luật. Chất lượng vẫn là yếu tố hàng đầu. Các nhà đầu tư thường theo dõi các công ty chứng minh được khả năng kiếm tiền từ AI và duy trì lợi nhuận ổn định.

Các ngành theo chu kỳ như công nghiệp, hậu cần và tài chính nhìn chung đã được hưởng lợi từ việc nới lỏng chính sách cho đến nay trong năm 2025, trong khi cổ phiếu trả cổ tức và tiện ích vẫn là điểm tựa vững chắc khi biến động quay trở lại.

Xét về khu vực, châu Á (trừ Trung Quốc, Nhật Bản và ASEAN) không còn là thị trường ngách nữa; họ đang trở thành động lực tăng trưởng mới của danh mục đầu tư toàn cầu. Khi năm sắp kết thúc, hãy chú ý đến một vài dấu hiệu sau.

- Triển vọng kinh tế thế giới của IMF (tháng 10) : Theo dõi các cập nhật về tăng trưởng toàn cầu và giả định về tác động của thuế quan; một báo cáo lành mạnh củng cố cho câu chuyện phục hồi “chậm mà chắc”.

- Hướng dẫn của ECB và lợi suất trái phiếu Đức : Bất kỳ dấu hiệu nới lỏng nào dựa trên lịch đều có thể kéo dài hoạt động giao dịch luân chuyển của Châu Âu.

- Quyết định của OPEC+ và dữ liệu dầu thô hàng tuần : Sự ổn định ở đây tạo không gian cho thị trường chứng khoán toàn cầu tập trung vào thu nhập thay vì lo ngại về lạm phát.

- Dòng vốn chảy vào Châu Á và Nhật Bản : Việc xác nhận dòng vốn chảy vào liên tục sẽ chứng minh chủ đề đa dạng hóa đang được triển khai.

- Các thước đo tâm lý như VIX và Chỉ số Market Pulse của Bloomberg : Quá nhiều sự hưng phấn có thể dẫn đến những “khoảng trống” rủi ro, nhưng cho đến nay thị trường đã xử lý sự phấn khích này rất tốt.

Hiện tại, nhịp độ tăng giá vẫn đang tiếp diễn. Chỉ số S&P 500 tiếp tục lập kỷ lục, nhà đầu tư vẫn tiếp tục săn đuổi, và những người bán khống vẫn đang cảm thấy hối tiếc sâu sắc.

Sự lạc quan vẫn có giá trị, nhưng nguồn lực không phải là vô hạn. Những nhà đầu tư giỏi nhất trong quý cuối cùng của năm 2025 sẽ là những người giữ được thế chủ động nhưng vẫn cân bằng, một tay nắm bắt cơ hội và tay kia giữ vững lưới an toàn.

Từ Chiến lược đến Thực hiện: Các chủ đề chính của thị trường trong Quý 4 năm 2025

Triển vọng xác định hướng đi nhưng thực thi quyết định kết quả. Sau một năm phục hồi và tăng trưởng nhẹ, các nhà đầu tư giờ đây phải đối mặt với một thách thức quen thuộc trong Quý 4 năm 2025: duy trì đầu tư mà không vượt quá giới hạn.

Chúng ta đều biết rằng ETF đã âm thầm trở thành xương sống của đầu tư hiện đại, giúp các nhà đầu tư chuyển từ ý tưởng sang hành động. Tài sản ETF toàn cầu đã tăng vọt lên hơn 16 nghìn tỷ đô la Mỹ vào năm 2025, riêng khu vực Châu Á – Thái Bình Dương đạt kỷ lục 1,4 nghìn tỷ đô la Mỹ [3].

Sự gia tăng này không chỉ là về sự tiện lợi. Nó còn là về khả năng kiểm soát. ETF mang đến cho nhà đầu tư sự linh hoạt để duy trì sự đa dạng, điều chỉnh mức độ đầu tư nhanh chóng và biến chiến lược thành hiện thực mà không cần phải chọn từng cổ phiếu riêng lẻ.

Các danh mục đầu tư cân bằng thường có khả năng phục hồi tốt hơn trong điều kiện thị trường tương tự.

Các quỹ ETF chỉ số rộng vẫn là nền tảng, cung cấp khả năng tiếp cận thị trường với chi phí thấp và sức mạnh của lãi kép. Xung quanh nền tảng cốt lõi đó, các nhà đầu tư có thể kết hợp các ý tưởng chiến thuật để phản ánh thực tế hiện nay: chính sách nới lỏng, tăng trưởng không đồng đều giữa các khu vực và một thị trường vẫn lạc quan nhưng đôi khi cần được củng cố.

| Lớp danh mục đầu tư | Phương pháp định vị | Mục đích |

| Tiếp xúc cốt lõi | Sử dụng ETF thị trường rộng hoặc ETF khu vực để duy trì sự tăng trưởng dài hạn. | Tạo nền tảng cho sự đa dạng hóa và ổn định. |

| Cơ hội tăng trưởng | Thêm nội dung có chọn lọc vào các chủ đề như AI, năng lượng sạch và cơ sở hạ tầng. | Nắm bắt các lĩnh vực thúc đẩy năng suất và chi tiêu vốn. |

| Thu nhập và ổn định | Bao gồm cổ phiếu tập trung vào cổ tức hoặc chất lượng và trái phiếu ngắn hạn. | Mang lại lợi nhuận ổn định và giảm thiểu biến động. |

| Mỏ neo phòng thủ | Duy trì một phần phân bổ cho vàng, kim loại chuyển tiếp hoặc các lĩnh vực phòng thủ. | Có tác dụng như một biện pháp phòng ngừa lạm phát và những cú sốc đột ngột. |

Việc thực hiện trong ba tháng cuối năm là giữ vững tinh thần xây dựng, chứ không phải tự mãn. Hãy giữ cho nền tảng của bạn rộng mở, những bước đi của bạn có chủ đích và sự phòng thủ của bạn luôn sẵn sàng.

Mục tiêu không phải là dự đoán đợt điều chỉnh tiếp theo. Mà là duy trì vị thế đầu tư qua thời điểm đó, cân bằng giữa niềm tin và sự thận trọng khi thị trường viết nên chương cuối của năm 2025.

Tự tin dẫn đường, nhưng thận trọng mới quan trọng.

Khi năm 2025 sắp bước vào giai đoạn cuối, thị trường vẫn được thúc đẩy bởi niềm tin, thanh khoản và niềm tin vào một đợt hạ cánh mềm mại. Tăng trưởng đang chậm lại nhưng ổn định, lạm phát đang giảm bớt, và các ngân hàng trung ương đang chuyển sang hỗ trợ, đủ để duy trì đà tăng, ngay cả khi định giá đang dao động.

Nhưng chỉ riêng động lực thôi thì không thể duy trì thị trường này. Chặng đường tiếp theo sẽ mang lại phần thưởng cho những nhà đầu tư giữ được sự cân bằng, không quá táo bạo, có kỷ luật, đa dạng hóa danh mục đầu tư thông qua các quỹ ETF và sẵn sàng thích ứng khi tâm lý thị trường thay đổi. Sự lạc quan vẫn có giá trị, nhưng sự thận trọng mới giúp bạn trụ vững.

Nguồn tham khảo

- “Tăng trưởng toàn cầu dự kiến sẽ chậm lại khi những biến dạng liên quan đến thương mại giảm bớt – Quỹ Tiền tệ Quốc tế IMF” https://www.imf.org/en/Publications/WEO/Issues/2025/07/29/world-economic-outlook-update-july-2025 Truy cập ngày 8 tháng 10 năm 2025

- “Châu Á thu hút 100 tỷ USD vốn khi các nhà đầu tư đa dạng hóa ra khỏi Hoa Kỳ, giám đốc điều hành của Goldman – Reuters” https://www.reuters.com/markets/wealth/asia-draws-100-billion-capital-investors-diversify-beyond-us-goldman-executive-2025-10-01/ Truy cập ngày 8 tháng 10 năm 2025

- “ETFGI báo cáo rằng tài sản đầu tư vào ngành ETF trên toàn cầu đã đạt kỷ lục mới là 16,99 nghìn tỷ USD vào cuối tháng 6 – ETFGI” https://etfgi.com/news/press-releases/2025/07/etfgi-reports-assets-invested-etfs-industry-globally-reached-new-record Truy cập ngày 8 tháng 10 năm 2025